Структура венчурного капитала в ОАЭ

Публикации Автор Марсель Шадманов

Таким образом, правительства стран залива (GCC), особенно в Эмиратах, рассматривают венчурные инвестиции как еще один инструмент для привлечения потока иностранных инвестиций. Механизмы структурирования VC не так сложны, как может показаться на первый взгляд. Фонды могут быть реализованы как в оффшорных, так и в офшорных юрисдикциях.

В стране признают, что малые и средние предприятия стремятся масштабировать свою деятельность в другие страны Ближнего Востока за счет привлечения венчурного финансирования. Будучи развивающимся сегментом, термин «венчурный капитал» подразумевает традиционное венчурное финансирование, ангельские инвестиции, прямые инвестиции, краудфандинг, финансирование от стратегических инвесторов, личные финансы и финансирование от банков. В этой статье мы хотели бы рассмотреть ключевые принципы формирования структуры VC, какой тип соглашения преобладает в ОАЭ.

Целевой механизм (SPV)

Как инструмент структурирования, SPV является классическим подходом к формированию VC. SPV — это коммерческая структура со специальной ограниченной целью, как правило, это операционный механизм или механизм финансирования. В венчурном бизнесе SPV используются для объединения средств группы инвесторов для внесения единой инвестиции в стартап. SPV часто создаются для защиты активов и распределения обязательств материнской или дочерней компании. Каждый SPV, у которого может быть одна и та же управляющая и спонсорская организация («SPV Arranger»), имеет свою собственную операционную структуру, структуру собственности, баланс и является финансово независимой от любой другой SPV с тем же SPV Arranger.

Хотя SPV может быть любой формы собственности, обычно это либо компания с ограниченной ответственностью (ООО), либо товарищество с ограниченной ответственностью (ТОО). Например, SPV присутствует в таких юрисдикциях, как ADGM в Абу-Даби, DIFC и RAKICC в Дубае, имея собственный статус. SPV DIFC и ADGM традиционно используются для хранения крупных инвестиций (например недвижимость), а также для привлечения инвестиционных средств. Чаще всего ADGM SPV используются иностранными инвесторами для хранения своих долей в материковых компаниях, чтобы воспользоваться преимуществами нормативно-правовой базы, способствующей эффективному формированию трастов. У RAKICC SPV статус оффшорной компании, в то время как ADGM и DIFC являются оншорными. Таким образом, RAKICC SPV дает ряд преимуществ в плане оптимизации налогообложения по сравнению с оншорными юрисдикциями.

Формирование венчурной компании в Дубае

Лица, компании и инвестиционные банки могут быть инвесторами венчурных инвестиций. Фонды национального благосостояния, которые являются государственными учреждениями, выбирают для инвестирования различные местные и региональные стартапы в странах залива. Когда речь идет об оффшорных венчурных фондах, благодаря быстрому процессу, подкрепленному нормативными актами, несколько Свободных Экономических Зон (СЭЗ) ОАЭ предлагают широкий спектр структур фондов. СЭЗ предоставляют предпринимателям в секторе технологий, СМИ и телекоммуникаций стартовое финансирование, обучение и/или стратегические консультации. Финансирование со стороны этих государственных органов чаще всего осуществляется в форме бизнес-инкубирования и проведения инвестиционных мероприятий. Кроме того, СЭЗ страны предоставляют предпринимателям финансирование, обучение и стратегические консультации. При формировании венчурных фондов в ОАЭ предлагают схемы налогового стимулирования, включая безналоговый венчурный фонд.

С юридической точки зрения, процесс создания VC является несложным. SPV может быть структурирован на основе, состоящей из 20-30 потенциальных инвесторов во время первого раунда привлечения средств, которым необходимо подписать соглашение о конвертируемом займе (CLA). Цель составления такого соглашения кроется в загвоздке, с которой сталкиваются инвесторы в обычном Инвестиционном соглашении. Например, в инвестиционном соглашении рассматриваются только основные пункты, такие как сумма инвестиций, период и процентная ставка, которые спонсируемая компания обязана получить, однако, с юридической точки зрения, такое соглашение довольно сложно привести в исполнение. Поэтому профессиональный инвестор вряд ли согласится на такие условия.

CLA же, является более сложным вариантом инвестиционного соглашения, в котором рассматриваются дополнительные условия, такие как конвертация обязательств в эквивалентные активы, такие как акции компании, например, холдинговой компании. Существует несколько классов акций, которые передаются инвестору для того, чтобы разграничить области прав для того или иного класса акций. Это, в свою очередь, сохраняет контроль над компанией, а также помогает защитить первоочередные выплаты инвесторам. Таким образом, в CLA определяется количество акций, равное сумме инвестиций. Для нашего случая данный тип соглашения считается наиболее распространенным соглашением между инвестором и объектом инвестиций, которые в совокупности образуют венчурный фонд. Кроме того, существует срок, называемый датой погашения, который определяет, на какую дату допускается конвертация инвестиций в акции компании, ограничивая приобретение акций до указанной даты. Срок погашения может составлять 1, 2 года, в зависимости от каждого конкретного CLA.

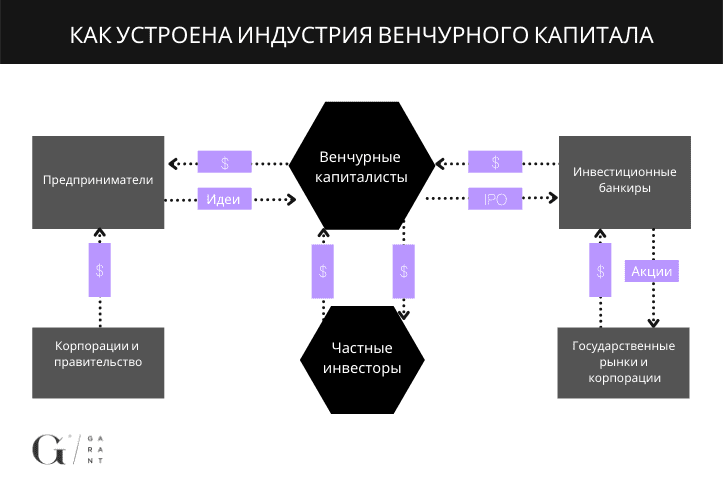

На рисунке ниже представлена структура VC в Эмиратах:

Как правило, венчурные фонды в ОАЭ концентрируются на конкретной отрасли, хотя есть ряд фондов с широким инвестиционным охватом. Есть нерегулируемая легкая структура, которая позволяет провести первый раунд, а есть более сложные схемы, которые реализуются в виде фондов, с капиталом, регулируемым органом финансового регулирования, которые, в свою очередь, контролирует управляющий. Такие фонды венчурного капитала обычно имеют срок от восьми до десяти лет, с возможным продлением по усмотрению инвестиционного менеджера, что служит для согласования срока инвестиций с ожидаемыми событиями ликвидности базовых инвестиций. Инвесторы в венчурные фонды в ОАЭ договариваются о «пороговой ставке» или предпочтительной доходности от 5% до 10%, ожидая доходность от 10% до 20%.

Соглашение акционеров

В результате участники VC, как правило, владеют различными классами активов и обязательств. Поэтому для того, чтобы избежать разногласий между инвесторами, существует внутреннее соглашение, подписанное для регулирования отношений между всеми участниками, называемое акционерным соглашением (SHA). Обычно это означает, что существует определенное количество инвесторов, владеющих акциями класса А или В, где акции А могут регулировать привилегированные акции, тогда как акции В могут подразумевать неголосующие акции.

Если вы хотите получить консультацию или сопровождение по открытию или присоединению к VC в ОАЭ, пожалуйста, свяжитесь с нами.

Марсель Шадманов

Руководитель отдела корпоративных услуг в Garant Business Consultancy DMCC

Phone +971 4 421 4335

Email info@garant.ae